¿Cuánto cuestan los seguros para pequeños negocios?

Los dueños de pequeños negocios pueden tener una buena idea de cuánto cuestan seguros comerciales al revisar los precios de miles de empresas que encontraron pólizas con Insureon.

¿Cuál es el costo promedio del seguro para pequeños negocios?

La primera póliza que la mayoría de las pequeñas empresas necesitan, y también la más económica, es el seguro de responsabilidad civil general. En un análisis de 30,000 pequeñas empresas que compraron seguros comerciales a través de Insureon, el costo promedio del seguro de responsabilidad general es de $42 al mes o $500 al año.

La cobertura de responsabilidad general suele ir acompañada de un seguro de propiedad comercial a un precio rebajado en un paquete llamado póliza de dueño de negocio (BOP; inglés). Muchos dueños de pequeñas empresas compran una BOP porque protege el resultado final de su negocio de cualquier daño o pérdida de propiedad comercial. El costo promedio de una póliza de dueño de negocio (BOP) es de $57 al mes o $684 al año.

La tabla de abajo muestra los precios mensuales promedio de las pólizas de seguro más comunes para pequeñas empresas. Nuestras cifras se basan en el costo de las pólizas compradas por clientes de Insureon a las principales compañías de seguros. La mediana ofrece una mejor estimación de lo que es probable que pague tu negocio, ya que excluye primas extremadamente altas o bajas.

Costos mensuales promedio de los seguros para pequeñas empresas

| Póliza | Costo mensual promedio |

|---|---|

$42 al mes | |

$57 al mes | |

$61 al mes | |

$45 al mes | |

$75 al mes | |

$140 al mes | |

$147 al mes | |

$67 al mes | |

$14 al mes |

Los factores que afectan los precios de seguros para pequeñas empresas

¿Qué son los límites y cómo afectan los costos de seguros comerciales?

Si quieres un seguro de auto que cubra una amplia gama de daños, tienes que pagar más por ello. La misma regla se aplica al seguro comercial. Si quieres una póliza que cubra accidentes y demandas más costosas, espera pagar más que por una cobertura básica.

El seguro de responsabilidad general es una política basada en ocurrencias. Paga por pérdidas que ocurren durante el período de la póliza y tiene dos límites:

- Límite por evento. Mientras la póliza esté activa, la aseguradora pagará hasta esta cantidad para cubrir cualquier reclamo único.

- Límite agregado. Durante la vida de la póliza (generalmente un año), la aseguradora pagará hasta esta cantidad para cubrir reclamos.

Los límites pueden variar desde $250,000 hasta $2 millones o más. La mayoría de los clientes de Insureon eligen límites de seguro de responsabilidad general de $1 millón / $2 millones.

El seguro de responsabilidad profesional (inglés) es una póliza basada en reclamaciones y solo cubre reclamaciones presentadas mientras tu seguro esté activo.

Al comprar una póliza, es una buena idea asegurarte de que el deducible sea algo que puedas pagar fácilmente. Si no puedes pagarlo en una crisis, tu seguro no se activará para cubrir tu reclamo de responsabilidad. El deducible promedio que los clientes de Insureon seleccionan para el seguro de responsabilidad general es de $500.

La cantidad adecuada de cobertura depende de las necesidades de tu negocio. Quieres una cobertura que cubra una posible demanda, sin comprar más de lo que necesitas. Habla con un agente de seguros con licencia si no estás seguro de qué límites son adecuados para tu negocio.

¿Cómo afecta tu industria el precio del seguro comercial?

Cuando deciden cuánto cobrar por una póliza, tu industria es una consideración importante para las compañías de seguros. Las aseguradoras tienen en cuenta cualquier riesgo que pueda aumentar la posibilidad de un reclamo costoso, como maquinaria peligrosa que pueda lesionar a los trabajadores o una mayor probabilidad de demandas por negligencia profesional.

Mayores riesgos significan mayores posibilidades de presentar un reclamo, lo que se traduce en precios más altos para el seguro.

Por ejemplo, el seguro de responsabilidad general cubre daños corporales y materiales a terceros, por lo que los profesionales que se relacionan con el público suelen pagar más por esta póliza. Eso significa que los costos del seguro de responsabilidad general son más altos para los minoristas, pero más bajos para los consultores que trabajan por cuenta propia.

De manera similar, los costos del seguro de auto comercial (inglés) dependen del tipo de conducción que realices, y los costos del seguro de responsabilidad profesional dependen del tipo de asesoramiento o servicios profesionales que ofreces. Si otras empresas similares a la tuya tienen un historial de reclamos, eso significa costos más altos para tu negocio también.

Además es posible que te encuentres con requisitos de seguro para tu industria. Por ejemplo, las empresas en las industrias de la construcción y el cannabis son requeridos de tener seguro de responsabilidad general.

Negocios pequeños que aseguramos

¿No ves tu profesión? No te preocupes. Aseguramos a la mayoría de las empresas (inglés).

Contáctanos

Nuestros agentes de seguros bilingües ayudarán a encontrar el seguro adecuado para tu negocio. Llámanos o envíanos un correo electrónico, y te pondremos en contacto con un experto que puede proporcionarte cotizaciones y responder a tus preguntas. ¡Estamos a tu servicio!

¿Cómo afecta tu ubicación el costo del seguro comercial?

Tu ubicación también puede influir en el costo del seguro comercial. Por ejemplo, las empresas en un área con altos índices de criminalidad o un alto tráfico peatonal pueden pagar más por un seguro que cubra el robo o accidentes de clientes.

Las leyes estatales también influyen. La mayoría de los estados requieren seguro de compensación laboral (inglés) para empresas con empleados. La mayoría de los estados también requieren seguro de auto comercial para vehículos propiedad de la empresa.

Finalmente, es posible que necesites una póliza específica para trabajar en una ubicación concreta. Por ejemplo, las empresas en bienes raíces, seguros o atención médica pueden necesitar seguro de responsabilidad profesional, también llamado seguro de errores y omisiones (inglés), para obtener una licencia en su estado o trabajar en un entorno específico, como un hospital.

¿Qué otros factores afectan el costo del seguro comercial?

La cantidad de cobertura que elijas, tu industria y tu ubicación no son los únicos factores que afectan el costo del seguro para pequeñas empresas. Las aseguradoras también tendrán en cuenta:

- Propiedad comercial. Los precios de las pólizas que cubren daños a la propiedad y robo dependen principalmente del valor de la propiedad asegurada.

- Ingresos comerciales. En general, las empresas con ingresos más altos corren más riesgos y pagan más por el seguro.

- Número de empleados. Con más empleados, aumenta el riesgo de accidentes de empleados.

- Tipos de seguros comerciales comprados. Diferentes pólizas tienen costos diferentes, siendo el seguro de responsabilidad general el más asequible.

- Historial de reclamaciones. Un historial de reclamaciones aumentará tus tasas de seguro, por lo que la gestión de riesgos es esencial.

¿Cómo puedes obtener un seguro comercial asequible?

Afortunadamente, hay varias formas de ahorrar dinero en el seguro comercial:

- Comparar precios. Puedes comparar tarifas de diferentes aseguradoras para encontrar una póliza que se adapte a tu presupuesto.

- Elegir opciones más económicas. Puedes optar por un deducible más alto o límites de cobertura más bajos para ahorrar dinero en tus precios.

- Pagar la prima anual. Las compañías de seguros suelen ofrecer un descuento cuando pagas la cantidad total anual en lugar de la prima mensual.

- Agrupar pólizas. Una BOP no es la única opción. Algunos dueños de negocios pueden combinar seguros de responsabilidad general y profesional, o seguros de errores y omisiones y de responsabilidad cibernética.

¿Quién es el cliente promedio de Insureon?

Insureon es un recurso para una amplia gama de propietarios de pequeñas empresas. Hemos ayudado a todos, desde empresas de tecnología hasta limpiadores de casas, consultores de gestión y restaurantes con sus necesidades de seguros comerciales.

Para comprender cómo se compara tu negocio, es útil tener una idea de a quién aseguramos. La mayoría de nuestros clientes de pequeñas empresas tienen:

- De 1 a 4 empleados

- Ingresos anuales que van desde menos de $50,000 hasta más de $200,000

- Cinco años o menos en el negocio

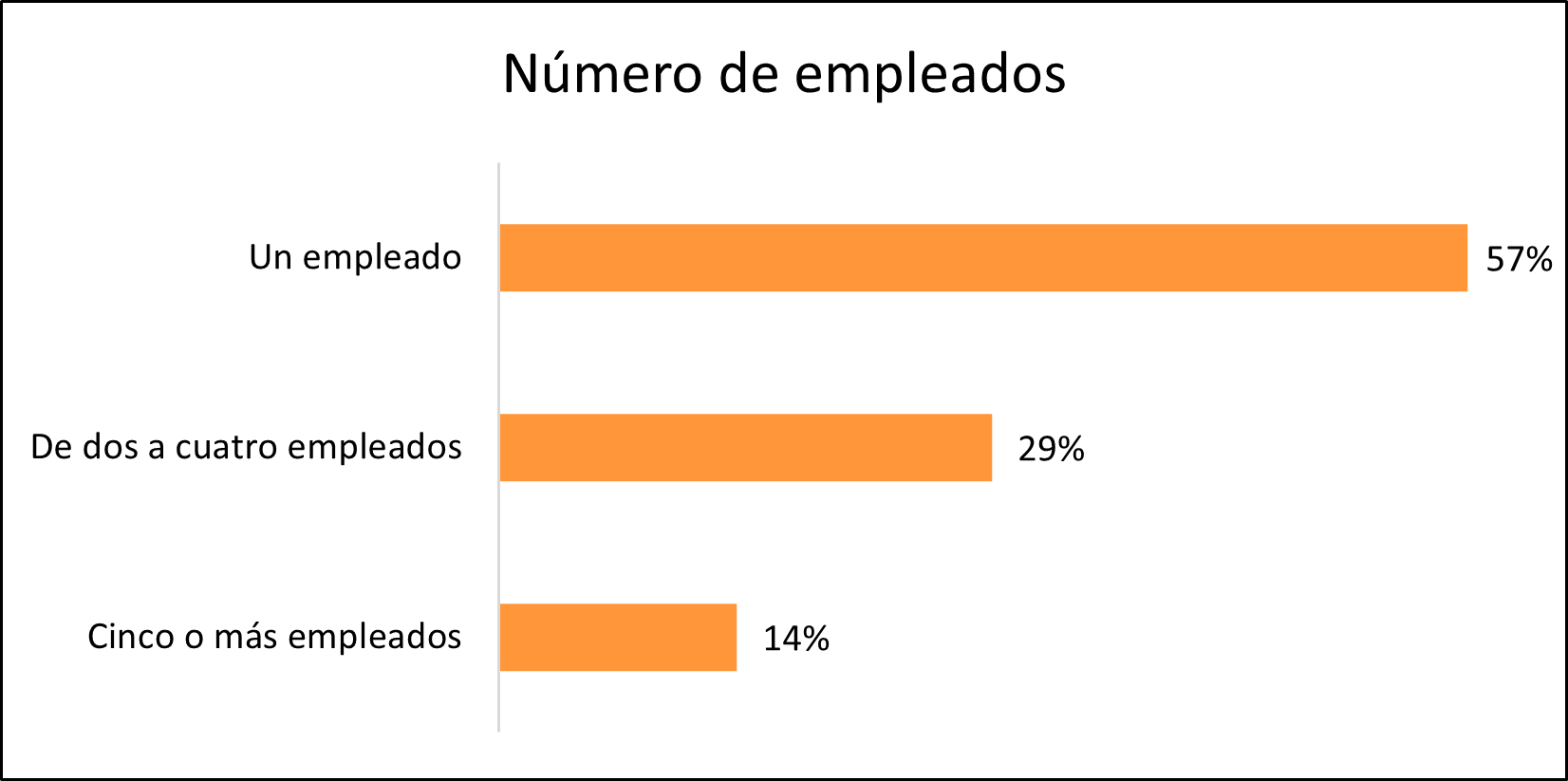

La mayoría de las empresas tienen solo un empleado

La cantidad de empleados puede afectar los costos de tu seguro comercial, especialmente para pólizas como el seguro de compensación para trabajadores.

La mayoría de las pequeñas empresas en este análisis (57%) tienen solo un empleado. Eso significa que la mayoría de nuestros clientes son propietarios únicos, contratistas independientes y autónomos. Otro 29% de las empresas tienen de dos a cuatro empleados, y otras emplean a cinco o más.

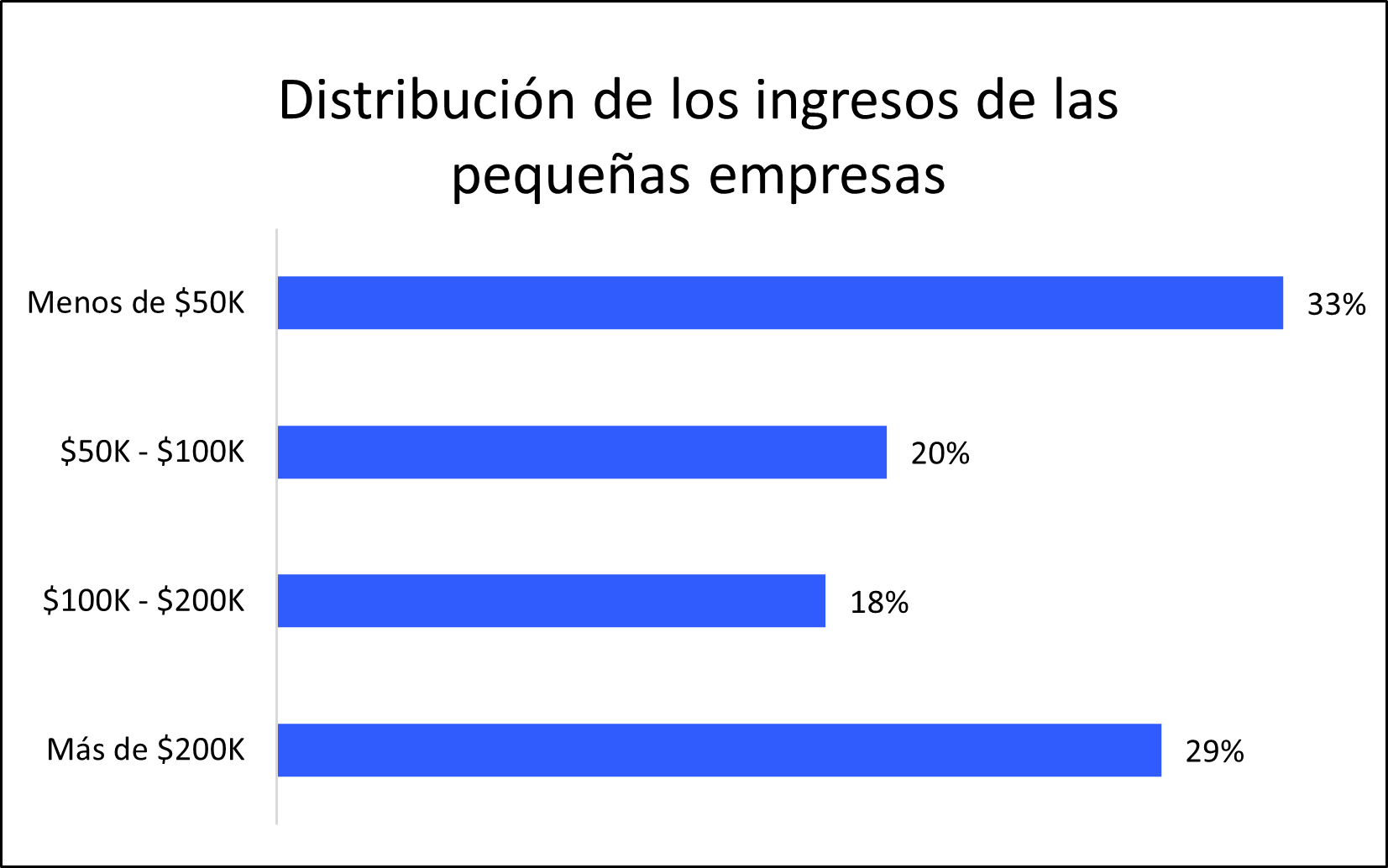

El 53% de las empresas ganan menos de $100,000 al año

Tus ingresos también afectan el costo del seguro de pequeñas empresas. Por ejemplo, una pequeña empresa que gana menos de $1 millón en ingresos anuales puede ser elegible para una póliza de dueño de negocio que ahorre costos.

El ingreso promedio de las pequeñas empresas incluidas en este análisis es de $80,000. La mayoría de los clientes (53%) tienen menos de $100,000 en ingresos anuales.

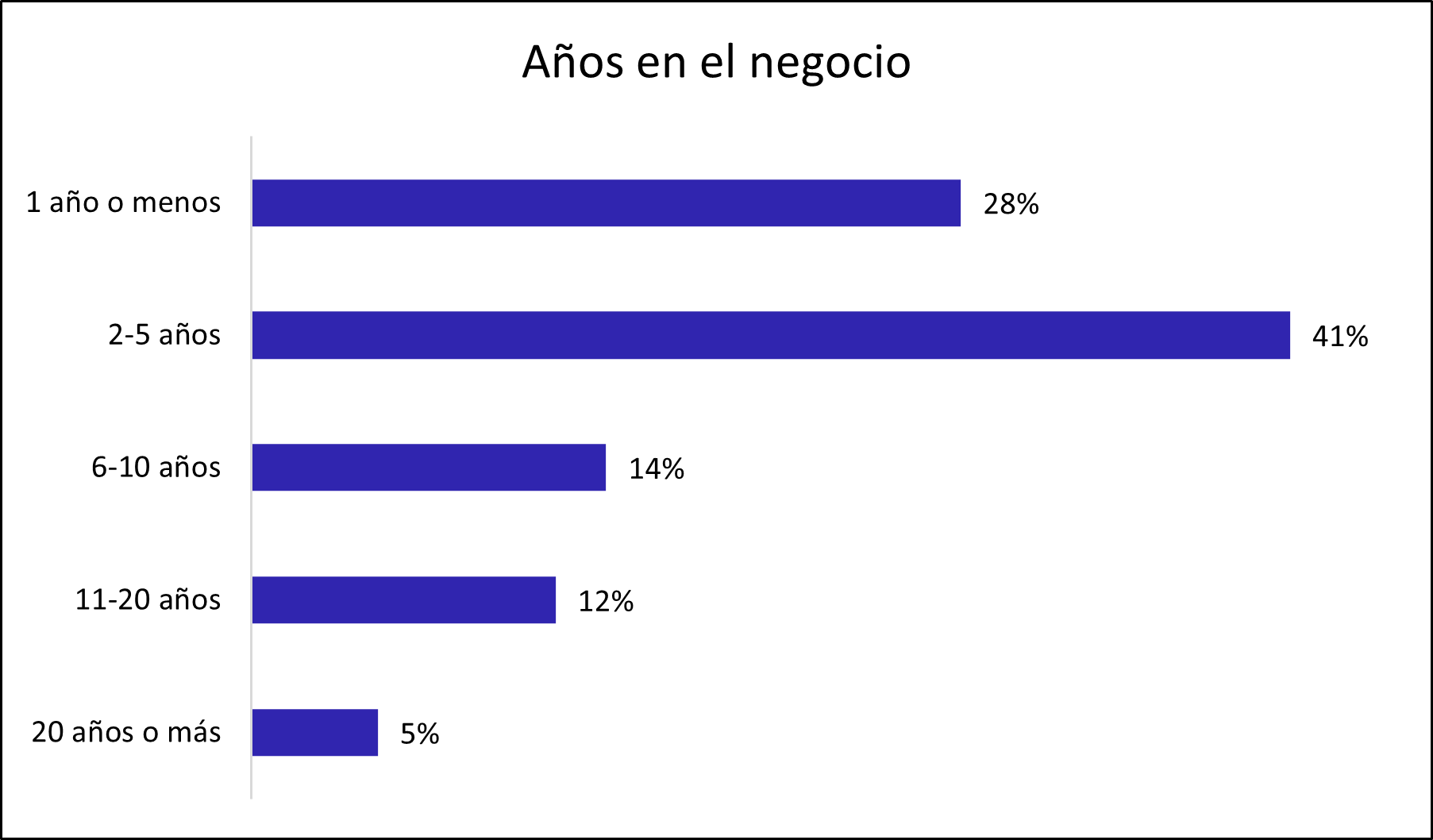

La mayoría de las empresas llevan cinco años o menos en el negocio

Los precios de seguros comerciales pueden ser más bajos para las empresas que llevan muchos años con cobertura activa sin hacer ningún reclamo.

La mayoría de las empresas incluidas en este análisis (69%) llevan cinco años o menos en el negocio.

¿Cómo compras un seguro de pequeñas empresas con Insureon?

Insureon se asocia con compañías de seguros de EE. UU. de alta calificación para encontrar la cobertura adecuada para tu pequeña empresa. Para comenzar, completa nuestra sencilla aplicación en línea con información básica sobre tu negocio, como ingresos y número de empleados.

Puedes consultar con un agente de seguros con licencia en cualquier momento del proceso. Compara cotizaciones y elige la cobertura que se adapte a las necesidades de tu negocio y tu presupuesto. Una vez que pagues tu póliza, puedes descargar un certificado de seguro para mostrar a clientes y otros que tu negocio está protegido.